どうもです。

最近、インデックス投信運用が、かつての仮想通貨バブル時のような、香ばしさ感じるのはFPひろき(@fp_hiroki)だけでしょうか。

ネット取引で簡単に投信が購入できるようになり、投資初心者がなんの迷いもなく、勢いそのままにファンドを購入する様を見て、それが当時の仮想通貨バブルのノリを彷彿とさせるからです。

低金利インフレ時代という時代背景もあり、投資の世界に飛び込んでくることは、どのような形であれ、ものすごく良いことだと思うのです。

ただ...。

「投資における手段と目的」だけは、常に整理した状態で持ち続けたいところです。

Contents

そもそも、「投資における手段と目的」とは何なのか。

そのまんまでシンプルなのですが、まさにこの答えこそが「投資における目的」にあたる部分になります。

FPひろきの「投資における目的」はズバリ「お金を守る」ことです。

ちなみにFPひろきは、目的にあたる部分はいろいろありますが、特に「お金を守る」という目的に主眼を置いて投資をしています。

どういうことかといいますと、

現在、預金金利は最低水準を記録し続けています。

定期預金金利に至っては、「0.002%」です。

つまり、1,000万円預け入れて、10年後は2,000円の利息しかゲインできないことを意味しています。

悲しいことに、そこから所得税、住民税、復興特別所得税の20.315%が源泉徴収で差し引かれ、1,594円の利息しか手に取ることができません。

バブル期などには、1,000万円を10年間預けたら倍の2,000万円になって返ってきたという時代が懐かしいです。

日銀は、物価上昇率のターゲット目標を2%としていることは有名な話です。デフレから脱却し、国民の所得を上げ、消費を喚起。企業業績をも潤わさせて税収アップを目論んでいるのです。

残念ながら、政府の青写真通りには事は進んでいませんが、物価上昇率は、預金金利よりもはるか上を推移しているのも下のチャートから確認できます。

出典:朝日新聞

もし、1%の物価上昇だったとしても、預金金利0.002%だとすれば、その乖離はかなり大きいものになります。

ココがポイント

預金金利と物価上昇率の関係

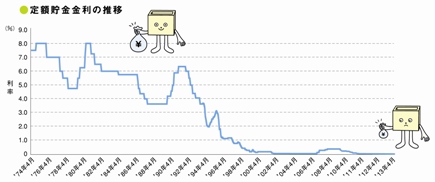

定額貯金金利の推移

出典:ゆうちょ銀行

貯金金利はまったく上がる気配がありません。それこそ20年以上も低金利のままです。

しかし、預金金利が上がらない中でも、消費者物価指数はそれなりに上昇トレンドにあります。

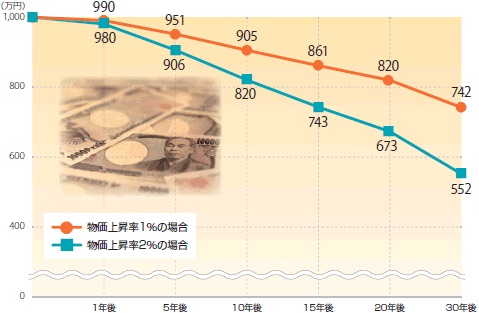

そこで下ののグラフに着目してみましょう。

物価上昇と預金の目減りリスク

1,000万円を物価上昇率1%の場合に10年間預金していたとします。

そうすると、10年後には、905万円の価値まで下落するということです。

つまり、今日現在1,000万円出して、1,000万円買いたところ、10年後は、同じ1,000万円を出しても物価上昇の要因などで905万円分しか買えなくなることを意味しているのです。

2%の物価上昇率だった場合は10年間で180万円も目減りさせているこの現実...。

自分では、堅い選択をしているつもりも、実はその預金の元本ですら実質目減りをさせている...。

だとするなら、預金の一部は利回りの良い投資性商品に置き換えないと、資産の目減りは避けられません。

怖いですね〜。このことを知らないと、気が付かないうちにお金を大きく目減りさせてしまうのですから。堅く預金してるつもりでも...。

ほとんどの人は気が付いていないのが現状ですけどね。笑

以上の理由から、FPひろきが投資をする目的は、「お金を目減りさせないために投資をする。」ということです。

最低でも物価上昇率を上回る利回りで運用すればいいので、あまりリスクを取る必要もありません。

これだけの理由で投資をするのであれば、年率3%〜4%で十分でしょう。

しかし同時に、老後資金の準備も考えていることもあって、積立をしながら、他に年率7%ほどを見込めるファンドも少し保有していますけどね。

投資をする目的は様々です。FPひろきに相談して頂いた顧客の主な投資の目的がこちら。

投資をする人は、新卒新入社員、主婦や定年退職者そして相続で多額の遺産が入ってきた人と多岐に渡ります。

そこで。

今までに約3,000人のお客様とお話をさせて頂いたFPひろきですが、お客様における、主な投資の目的を紹介しておきます。

参考

お客さんはなぜ投資をするのか。

投資をする目的の主なもの。

- 「老後2,000万円不足問題に直面し、それを解決するため。」(老後資金)

- 「個人事業主なので将来の年金が不安。節税対策も兼ねられるので積立投資する。」(iDeCo)

- 「学資保険代わりに長期投資で運用する。非課税枠の恩恵を受けながら。」(ジュニアNISA)

- 「退職金を貰ったがしばらく使わないので、低金利インフレで目減りしないように投資する。」

- 「10年後の退職に合わせて世界一周したい。」

- 「ペイオフだけでは金融機関破綻時は全ての金融資産を守れない。投信にしておけば評価額全額保護なので安心。」

- 「日本円による預金だけでは逆に不安。分散させてリスク回避したい。」

...etc

投資をする目的に、お金を増やすため、という理由しか投資動機がないと、リスクを取りすぎてしまう傾向にあり、大事なライフイベントを迎えるときに、資金がショートするということも考えられます。

また、日々進化する金融市場で、より高利回りで魅力的な投資商品が次々と出てくる度に、その都度それらに忙しく飛び移ることになりかねません。

一度そうなれば、投資手法や投資方針に大きなブレが生じ、安定した投資戦略の中で冷静な投資活動ができなくなります。

人生において、どのような場面のためにお金を増やし(目的)、どのように増やしていくか(手段)を整理する。

お金を増やす手段と目的があやふやだと、どの程度の金額を運用にまわし、どの程度の利回りで、どのくらいの期間運用に回すのかを割り出せません。

昨今、投資初心者がライフスタイルやライフプランや今後のライフイベントを何も考えず、ネットの声だけを投資の判断基準とし、投資商品を選んでいるように見えてなりません。

それには大いに懸念を覚えます。

少しファイナンシャルプランナー的な視点を入れてもいいと思います。

人はいつか死ぬ..。投資するためだけの人生はつまらない。投資は生きていくための手段に過ぎない..、と肝に銘じておくべし。

投資が人生における目的化している人があまりにも多すぎる。

そう強く感じてなりません。

それはまさに仮想通貨バブルのあの時の浮ついた感覚に似ています。

それはどこか、腰を据えて投資をしているというわけではなく、

「とにかくお金を増やしたい!」

という欲が垣間見えてくるのです。

確かにお金は増えないよりも増えた方がいいに決まってます。ただ、投資は思い通りにいくものでもないですし、甘いものでもありません。

FPひろきは、プロとして報酬をもらいながら、金融の現場で投資の世界に10年以上も生きていますけど、今でもわからないことばかりです。プロでありながらわからないことだらけ...。

金融、投資の世界ではこれが現実です。

なので、そのすべてがわかり切っていると言い切れない投資の世界において、欲張ってみたところでお金は増えないのです。

であるのなら、考え方や発想を変え、自分の人生にどのような形で投資を関わらせていくか、ということに重きを置いて投資と向き合った方がいいと思うのです。

これはまさに「投資における手段」を持ち得なくてはそのような発想には至れないでしょう。

そのためにも、今後の人生プランを振り返る必要がある事は言うまでもありません。

たとえ、「現段階で、今後の人生をどうしようなんてわからない。」と言う確認が取れたとしても、それにふさわしいファンドがあり、それを選んでいけばいいわけです。

なので、投資を考えるときは、今のライフスタイルや今後のライフイベントをセットで考える癖を付けて欲しいと思います。

どんな目的で投資をするのかが明確にならなくては、とるべき手段や投資戦術や投資手法も割り出せません。

投資をする目的を掘り下げていき、逆算していくことで、自ずと購入ファンドが割り出せていきます。

投資初心者には特に大事になってくる考え方なので、覚えておいてください。

決して、投資は投機ではない。

仮想通貨バブルの時のように、あまり知識がないまま、ネット情報だけを頼りに

と短絡的に結論を出してファンドを買うのは、あの時の反省を活かせているとは言えません。

まずは、

ココがポイント

将来、どのような人生を送りたいか。

そのためにどのぐらいのお金が必要か。

といったあなたのためのファイナンシャルプランニングが必要になってくる事は言うまでもありません。

ネット情報では、ファイナンシャルプランニングは期待できませんので、そこはプロに助言を求めてもいい場面でしょう。

どうせ投資をやるのであれば、念入りに準備をし、成功したいじゃないですか。

そのためにも、

ネット情報とプロの助言を上手に活用し、念入りにポートフォリオを組んでいくことをお勧めします。

ということで今日はこのへんで。じゃ!