どうも。FPひろき(@fp_hiroki)です。

僕がブログ更新をお休みしている間にも世界経済は動いています。

先日、このような記事をアップしました。

12月のFOMCが開催され、結論から言いますと、

金融市場がある程度織り込み済みだった内容と言えましょう。

それを踏まえ、今後の市場の考えられる展開をお伝えします。

Contents

12月FOMCの振り返り。2022年に最低3回の利上げを想定している。

先日開催されたFOMCの注目ポイントを以下にまとめておきました。

12月FOMCの主なトピックス

- 買いオペ(資産を買い入れ、市場に資金を投入すること)を2022年6月終了予定を2022年3月に切り上げ。

- 2022年末まで利上げは無しとされていたが、インフレ懸念払拭により、利上げを前倒しにする。

今後の世界経済や金融市場の行方を占うFOMC。

12月開催のFOMCで目に引いたのは、

「2022年に最低3回の利上げを想定している。」

とのことでした。

FRB幹部の発言などもあり、一部報道の見立てとして、

2022年末までは、利上げが見送られるのではないか...、

というものが大半でした。

ところが、米国国内の経済状況がそれを一変させます。

短期的だと楽観視されていたインフレ懸念が、

長期化の様相を呈してきたことをFRBが懸念を示し、

利上げを前倒しすることでそれを払拭しようという意図が見え隠れします。

米国国内のインフレ高止まり懸念の払拭で利上げの前倒しを示唆。その後の影響は。

米国の政策金利の利上げ時期の前倒しの方針変換をさせたものが、

米国のインフレ(物価高)問題です。

なぜ米国が、CPIから算出されるインフレ率が5.6%にまで上昇しているかというと、

端的に考えられるシナリオは以下の3つです。

米国のインフレ上昇要因

- コロナ対策

- コロナによる経済低迷からのだ脱却と経済成長

- カーボンニュートラル

以上であげた通り、米国の物価上昇には様々な要素があってのことですが、

それを政策金利の利上げによって物価の高止まり懸念を払拭しようと考えているのでしょう。

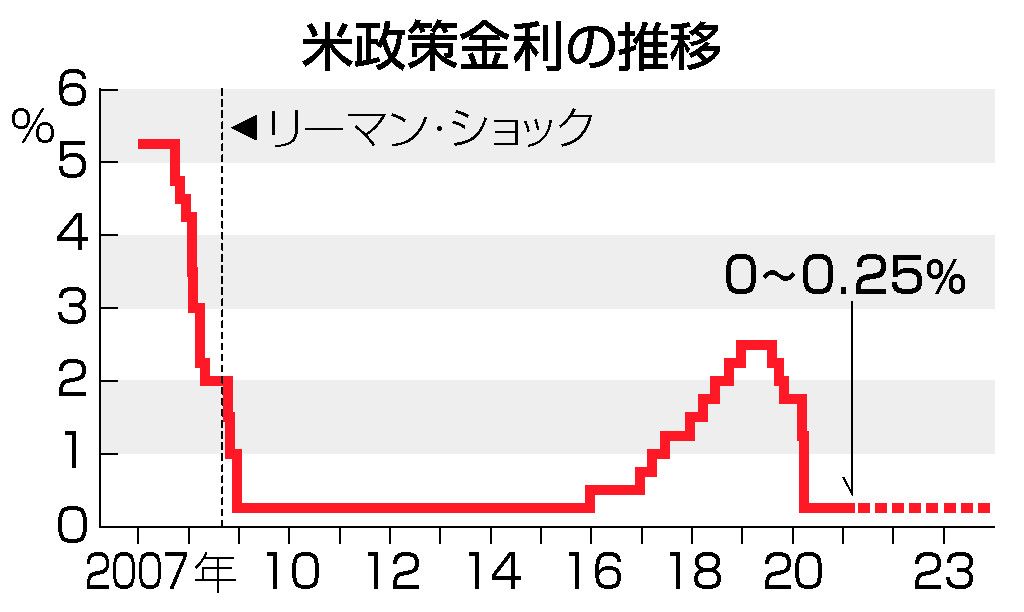

2020年春、新型コロナウイルス対策として政策金利を短期間で2段階落としました。

しかもトータルで約1%の落としたわけですから、これはかなり大胆な金融政策をとった印象です。

米国はコロナ対策として、大胆な利下げをおこなっていた。 出典:時事通信

政策金利を上げることで、国内の景気の長期的安定を図った。

高い利払コストを払ってまでも借入をして設備投資をしたり、

物件購入したりする心理を働かせる効果が見込めます。

消費意欲の減退を見込み、物価上昇の過熱感を抑えようと利上げを急ぐ意図が見られます。

少し飽和気味だった消費を抑えてでも、物価上昇リスクを和らげておくことにより、

米国の国内経済の安定を図ったものと理解します。

長期的な物価上昇は、国内経済の低迷につながる恐れもあり、

それに嫌悪したFRBは、政策金利を上げて対処しようと考えたのでしょう。

長期的な物価上昇による景気低迷リスクを今のうちに予見しテコ入れしておく。

FRBの老獪さを窺い知れます。

金利上昇で新規発行債券の魅力が上昇。株高はひとまず休停止もあり得る。

低金利と好景気による株高基調も小休止か。

また、金利を上げることで、債券のクーポン(利子収入)の期待値が上がり、

資金が新発債へ流入。

株式一辺倒だった資金の流れにも少し変化が生じそうです。

さらにテーパリングによって資金が市場から流出し、

余剰資金の行き先が株式に流入する流れは今よりも減退すると予想されます。

株式投資しているあなたにとっては少し辛抱を要する局面に突入するかもしれませんが、

株式市場はこのことも織り込み済みであるようで、今のところ、

あまり市況には反応していないようです。

FRBの素早い対応の発信を小出しにかつかなり前段階から実施することで、

市場の警戒感をうまく取り除いている印象です。

場当り的な対応をしないFRBは、

2013年のバーナンキショックの教訓を見事に活かしていると思います。

参考

2013年5-6月に発生した、アメリカ合衆国の連邦準備制度理事会(FRB)の第14代議長を務めたベン・バーナンキ氏の発言を引き金とした世界的な金融市場の混乱(動揺)をいいます。

12月FOMCのまとめと今後の経済見通し

昨今、米国経済の力強さを背景に、米国株がかなり好調に推移していました。

米国株式市場を取り巻く環境も少し変化が生じそうなのが2022年3月。

今回のFOMCでは、一旦2022年3月を一つの目処としていることがわかりました。

あえてそれを予見しておくことで、市場の動揺を抑えています。

今のように連日、

過去最高値更新とはならない環境になることはシナリオに入れておいた方が良さそうです。

-1024x768.jpg)